Fiscaliteit bedrijfswagens: Benzine, Diesel of Elektrisch?

Fiscaliteit Bedrijfswagens Wijzigt Fors In 2020 En Hoe Ver Gaat Ze Nog Vergroenen?

De komende jaren zitten er nog heel wat fiscale wijzigingen voor bedrijfswagens aan te komen. Voornamelijk voertuigen die CO2 uitstoten zullen aanzienlijk duurder worden. Naast een bijdrage aan het verbeteren van het klimaat moet deze meerkost ook een sterke drijfveer voor bedrijven zijn om over te stappen op een duurzamer alternatief. Zowel Open VLD als CD&V hebben hier wetsvoorstellen gemaakt die de fiscale aftrekbaarheid van CO2 uitstotende wagens volledig herleidt naar 0. Vandaag nemen we echter enkel de gekende en gestemde maatregelen mee, maar weet dat dit nog maar het begin is van een flinke vergroening qua fiscaliteit bedrijfswagens. Als Stroohm bekijken we wat voor jou en je bedrijf de exacte impact kan zijn, want reeds nu in 2020 verandert er heel wat.

Aftrekbaarheid

In 2019 werd de aftrekbaarheid van bedrijfswagens nog volgens een tabel op basis van CO2-waarden berekend. Ter illustratie: alle (diesel-) bedrijfswagens met een uitstoot tussen 106 en 115 gram per kilometer zijn momenteel nog voor 80% aftrekbaar. Elektrische wagens kon je daarentegen fiscaal inbrengen aan 120%.

Vanaf 2020 is deze manier van werken gewijzigd. Er wordt namelijk niet meer gewerkt met een tabel maar wel met een formule. Voor alle bedrijfswagens is er nu een bovengrens van 100% aftrekbaarheid (dus ook voor elektrische voertuigen) en een ondergrens van 50%. Voor wagens die meer dan 200 gram per kilometer aan CO2 uitstoten is er echter wel een uitzondering. Aangezien dit sterk vervuilende modellen zijn worden ze vanaf 2020 nog maar voor 40% fiscaal aftrekbaar.

Hoe zal de aftrekbaarheid dan worden berekend? Wel, je volgt deze formule: 120% – (50% x “brandstofcoëfficiënt” x g/km CO2).

Voor diesel wordt een coëfficiënt van 1 gehanteerd. Voor benzine wordt de coëfficiënt 0,95. Voor CNG zal dit 0,90 zijn.

Dit wil zeggen dat een doorsnee Duitse middenklasser, zoals een Audi A4, BMW 3-Reeks of Mercedes-Benz C-Klasse, met een CO2 uitstoot van 108gr (NEDC 2.0) vanaf 2020 minder fiscaal interessant wordt. De aftrekbaarheid voor zo’n model zal namelijk dalen van 80% in 2019 naar 66% in 2020.

Brandstof

Ook voor de gebruikte brandstof zal de fiscus andere regels hanteren. Tot en met 2019 zijn de kosten voor brandstof altijd aan 75% fiscaal aftrekbaar geweest, ongeacht de soort brandstof. Vanaf 2020 zal dit gekoppeld zijn aan de aftrekbaarheid van de wagen en dus in eerste plaats aan de CO2-uitstoot. Voor elektrische wagens wil dit zeggen dat de aftrekbaarheid van het verbruik niet daalt maar net stijgt.

En Wat Dan Met WLTP?

Vanaf 1 januari 2021 moeten we naar alle waarschijnlijkheid nog een extra factor meenemen in de berekeningen. Alle wagens ingeschreven vanaf 1 september 2017 zijn getest met de nieuwe “Worldwide harmonized Light vehicles Test Procedure.” Deze WLTP-norm is de nieuwe testcyclus die een hoger en correcter CO2-verbruik van je wagen weergeeft. De WLTP-resultaten zullen zorgen voor een gemiddelde stijging van 25 gram per kilometer ten opzichte van de huidige waarden (NEDC 2.0). Qua fiscale aftrek zal dit vervolgens zorgen voor een daling van 12,5%. CO2-producerende bedrijfswagens zullen dus netto nog duurder worden.

Naast de daling van de fiscale aftrekbaarheid voor de vennootschap zal er ook een impact zijn voor het Voordeel Alle Aard van de bestuurder dat berekend wordt op basis van de CO2-uitstoot. Even een voorbeeldje: vandaag betaal je voor een Audi A4 Avant 30 TDi S tonic (104 gram CO2) circa 215 euro per maand aan VAA. Dezelfde wagen heeft een WLTP-waarde van 135 gram per kilometer waardoor het VAA zal stijgen naar circa 310 euro per maand. Je zal 95 euro per maand meer betalen. Op een lease van 60 maanden is dit meer dan 5500 euro.

En Wat Is Daarvan Het Resultaat Op Onze Bedrijfswagen?

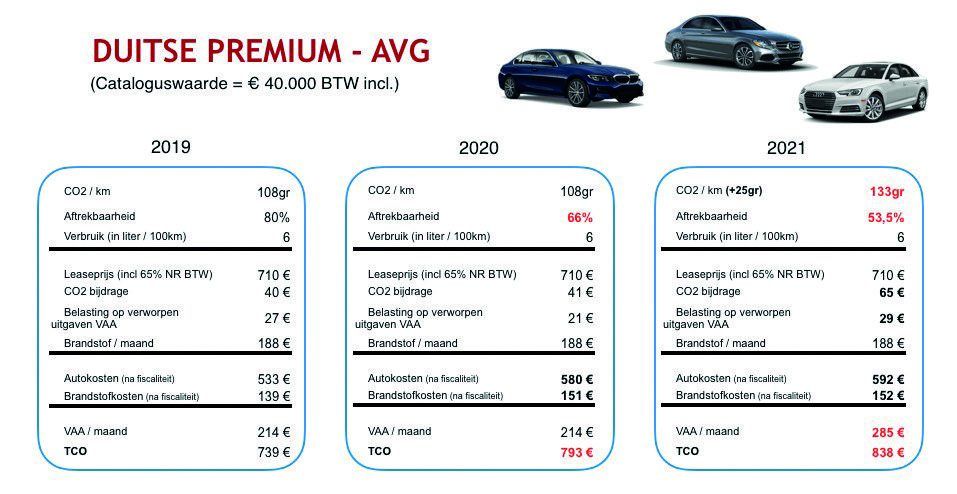

Laten we als voorbeeld het gemiddelde nemen van de 3 meest gekozen bedrijfswagens. Hierbij komen we uit op de Audi A4, BMW 3-Reeks en Mercedes-Benz C-Klasse. We spreken dan over een cataloguswaarde van ongeveer 40.000 euro (inclusief BTW). Dit komt in ruwe lijn neer op de basisconfiguratie + Business Pack.

In 2019 is een dergelijke wagen nog voor 80% fiscaal aftrekbaar en komt de Total Cost of Ownership bij een maandelijkse lease van 625,00 euro (exclusief BTW) op 739 euro.

Vanaf 2020 zakt de aftrekbaarheid naar 66% en de vennootschapsbelasting naar 25%. De combinatie van deze twee zorgt ervoor dat de TCO stijgt naar 793 euro.

Vanaf 2021 worden de WLTP-cijfers gehanteerd en stijgt CO2-uitstoot met gemiddeld 25 gram per kilometer. De aftrekbaarheid daalt verder naar 53,5% en de TCO stijgt verder naar 838 euro. Een verschil van 99 euro ten opzichte van 2019.

Ook voor de bestuurder zal een brandstofwagen daardoor duurder worden. De meerkost op vlak van Voordeel Alle Aard kan oplopen tot duizenden euro’s over de loop van het leasecontract.

Ter vergelijking, wanneer we met dezelfde parameters rekening houden zou een vergelijkbare elektrische wagen zoals een Tesla Model 3 of een Polestar 2 goedkoper uitkomen. Een elektrische auto zal dus een financieel goedkopere en stabieler oplossingen worden.

Zowel fiscaal als ecologisch zal het niet meer zo interessant zijn om te kiezen voor een bedrijfswagen die CO2 uitstoot. Met de momenteel bevestigde maatregelen kost de wagen de vennootschap al snel 100 euro per maand meer. Voor de bestuurder stijgt het VAA ook al snel enkele duizenden euro’s over de looptijd van de lease.

Een slimme bedrijfsleider is hierin proactief en wijzigt zijn vloot naar fiscaal gunstigere bedrijfswagens om zo te anticiperen op de huidige trend en op de nog te verwachten federale vergroening van de fiscaliteit bedrijfswagens.

Wil je meer weten, neem dan contact via fleet.services@stroohm.be en kijk wat voor jouw situatie de beste omslag is naar een fiscaal gunstige bedrijfswagen.